相続で遺産がいくらなら税金はかからない?相続税の計算方法と早見表

「親から財産を相続したが、相続税はかかるのだろうか?」

「相続税の生前対策を検討したいけれど、相続税はいったいどれくらいかかるのだろう?」

相続税がいくらになるか気になる方は、一度は相続税の計算をしておくといいでしょう。相続税の計算はとても複雑ですが、計算のしくみが分かれば、相続税の金額を大まかに把握できます。

この記事では、相続税の計算方法と、相続税の総額が分かる早見表をご紹介します。

相続税の計算手順

相続税の計算方法は非常に複雑ですので、プロセスごとに大まかな流れを理解しましょう。

相続税の計算は3プロセスで行う

相続税は、各相続人がもらった遺産の額から個別に算出するわけではありません。

まず、相続税の対象となる遺産を把握し、相続税の総額を求めます。その後、総額を実際に相続した割合で割り振り直します。この金額が、各相続人が納める税額となります。

相続税の計算方法について、以下の3つのプロセスに沿って解説します。

- プロセス1:課税遺産総額を算出する

- プロセス2:相続税の総額を算出する

- プロセス3:各相続人の納付税額を算出する

相続税の計算プロセス1:課税遺産総額を算出する

相続税額を計算するにあたり、初めに「課税遺産総額」を算出します。「課税遺産総額」とは、相続税の対象となる財産の総額(課税財産)から基礎控除額を差し引いた金額をいい、相続税の計算のもととなるものです。

課税遺産総額=相続税の対象となる財産(課税財産)-基礎控除

課税財産を把握する

まず、相続税の対象となる財産の総額を集計します。

課税財産には、被相続人(亡くなった人)が死亡時に有していた預貯金、有価証券、土地、家屋などのほか、遺族が受け取る生命保険金や勤務先から支払われる死亡退職金も含まれます。また、被相続人から生前贈与された財産がある場合、これらの一部は課税対象になるので注意しましょう。

被相続人が抱えていた借金や、亡くなった後に支払う所得税・固定資産税といった税金などのマイナス財産、葬式費用は差し引きます。なお、墓地や仏壇・仏具などは相続税の課税財産に該当しないため、集計対象には含めません。

基礎控除額がいくらなのかを確認する

続いて、基礎控除額がいくらになるのかを確認しましょう。

相続税の基礎控除とは

課税財産から一定金額を控除できるのが「基礎控除」です。「控除」とは、ある金額から一定の金額を差し引くことをいいます。

基礎控除額の計算式は、以下の通りです。

相続税の基礎控除額=3,000万円+(600万円×法定相続人の数)

法定相続人とは

基礎控除額を求めるには、法定相続人が何人いるのかを確認することがポイントになります。

法定相続人とは、民法で定められている「被相続人の財産を相続できる人」をいいます。法定相続人は被相続人の配偶者や子ども、親、兄弟姉妹などが該当します。

もし相続の放棄をした人がいても、その放棄がなかったものとして法定相続人の数に含めます。

被相続人に養子がいる場合は一定のルールのもと、養子も法定相続人に含まれます。

・被相続人に実子がいる場合:法定相続人の数に含まれる養子の数は1人

・被相続人に実子がいない場合:法定相続人の数に含まれる養子の数は2人まで

課税遺産総額を算出する

課税財産から基礎控除を差し引き、課税遺産総額を算出します。

具体例

前提

法定相続人:配偶者と子ども2人(計3人)

課税財産の合計額:6,000万円

計算

基礎控除額:4,800万円(=3,000万円+(600万円×3人))

課税遺産総額:1,200万円(=6,000万円ー4,800万円)

税金がかかる?かからない?まずは基礎控除をチェック

相続税は、財産を相続した場合に必ずかかるわけではありません。なぜなら、一定の金額以下であれば相続税が一切かからない「基礎控除」があるからです。

被相続人が遺した財産の総額から基礎控除額を差し引いた分にのみ相続税がかかります。従って、基礎控除額が大きいほうが相続税の金額は少なくなります。

仮に法定相続人が1人だった場合、基礎控除額は3600万円(=3,000万円+(600万円×1人))となり、課税相続財産が3,600万円以下であれば、相続税は一切かかりません。

相続税の基礎控除額は無条件で必ず使えるので、まずは「基礎控除額がいくらか?」を把握しましょう。そのためには「法定相続人は何人いるか?」を確認することが始めの一歩となります。

課税遺産総額がゼロまたはマイナスになった場合

課税遺産総額がゼロまたはマイナスになった場合、相続税は課税されません。税務署への申告も不要です。

ちなみに、実際に相続税がかかったのは、令和2年度では亡くなられた方全体の8.8%となっています。

上記の計算で課税遺産総額がプラスであれば、次のプロセス2に進みましょう。

相続税の計算プロセス2:相続税の総額を算出する

続いて、相続人全員で納めるべき相続税の総額を算出します。まず、各相続人の仮の税額を計算し、これらを合計して、相続人全員で納める相続税の総額を求めます。

課税遺産総額を法定相続分で按分する

まず、プロセス1で算出した課税遺産総額を法定相続分で按分します。

この時点では、実際に遺産をどのように分けるかにかかわらず、民法で定められた法定相続分の割合で各相続人の仮の税額を計算します。

法定相続分とは

民法で定められた各相続人の相続分のことです。

法定相続分は相続人の構成により、主に次のようになります。子ども、親、兄弟姉妹が複数いれば、相続分を人数に応じて等分します。

- 相続人が配偶者のみの場合:配偶者がすべて相続

- 相続人が配偶者と子の場合:配偶者1/2、子供1/2

- 相続人が配偶者と親の場合:配偶者2/3、親1/3

- 相続人が配偶者と兄弟姉妹の場合:配偶者3/4、兄弟姉妹1/4

各相続人の仮の相続税額を算出する

次に、法定相続分で按分したそれぞれの相続税額に税率をかけて、各人の仮の相続税額を求めます。

相続税は、課税遺産の額が増えると税率が段階的に上がる超過累進課税が採用されています。遺産の額が多いほど税率は高くなります。

各人の仮の税額を合算し、相続税の総額を算出する

続いて、上記で計算した各人の仮の相続税額を合算します。この合算した金額が、相続人全員で納めるべき相続税の総額となります。

具体例

前提

法定相続人:配偶者、子供2人(計3人)

法定相続分:配偶者1/2、子供それぞれ1/4ずつ

課税遺産総額:1,200万円

計算

課税遺産総額

配偶者:600万円(=1,200万円×1/2)

子ども:300万円ずつ(=1,200万円×1/4)

仮の相続税額

配偶者:60万円(=600万円×10%)

子ども:30万円ずつ(=300万円×10%)

相続税の総額:120万円

相続税の計算プロセス3:各相続人の納付税額を算出する

プロセス3では各相続人が納める相続税の金額を計算します。

相続税の総額を実際の相続分で按分する

プロセス2で算出した相続税の総額を、実際に遺産を分けた割合で各相続人に割り振ります。

各種の税額控除や特例などを適用する

相続税の計算では、各相続人の個別の事情に応じて基礎控除以外の控除や特例も適用できます。

相続税の総額を実際に相続した割合で按分し直したら、配偶者の税額軽減、障害者控除、未成年者控除、小規模宅地等の特例等を適用して各相続人の納付相続税額を算出します。

なお、配偶者、親、子ども、代襲相続人となる孫以外の人は、税額控除を差し引く前の相続税額にその相続税額の2割に相当する金額が加算されるので注意しましょう。

相続時に利用できる主な控除と特例

配偶者の税額軽減

相続した遺産のうち1億6,000万円または法定相続分の範囲内までは相続税がかからない特例です。このため、配偶者は相続税がかからない場合が多いのです。ただし、税額が0円になったとしても相続税の申告書は提出する必要があります。

未成年者控除

相続人が未成年である場合に相続税の額から一定額が控除される制度です。控除額は【(18歳-相続時の年齢)×10万円 】で計算します。

障害者控除

相続人が85歳未満の障害者である場合に相続税から一定額が控除される制度です。

控除額は以下のとおりです。

一般障害者の場合【(85歳-相続開始時の年齢)×10万円 】

特別障害者の場合【(85歳-相続開始時の年齢)×20万円 】

小規模宅地等の特例

土地を相続するときに利用できる特例です。被相続人が住んでいた土地、事業をしていた土地、貸していた土地について、一定の要件を満たす人が相続した場合、土地の評価額を最大80%減額できます。

これらのほか、贈与税額控除や相次相続控除などがあります。

具体例

前提

法定相続人:配偶者、子ども2人(計3人)

実際の相続割合:1/3ずつ均等に相続

相続税の総額:120万円

各相続人の税額

配偶者:ゼロ(実際の相続割合が法定相続分(1/2)以下であるため、税額軽減により納付税額はゼロになる)

子ども:30万円ずつ納付(=60万円÷2人)

実際に納める相続税の総額:60万円

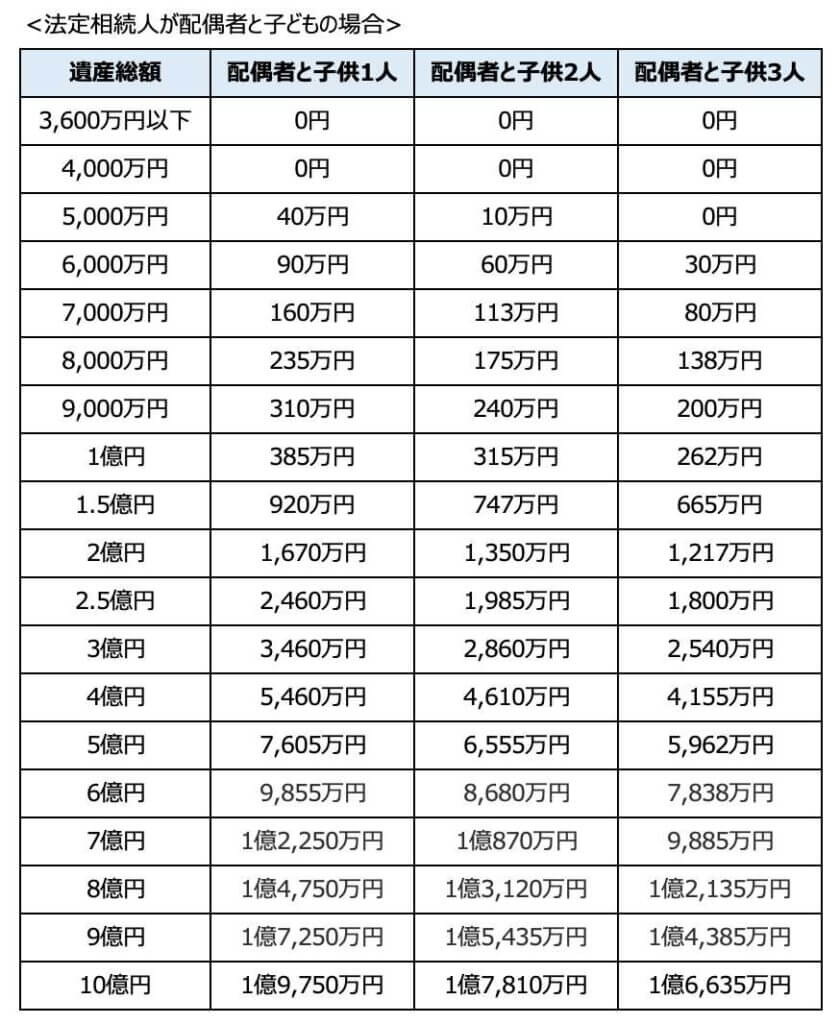

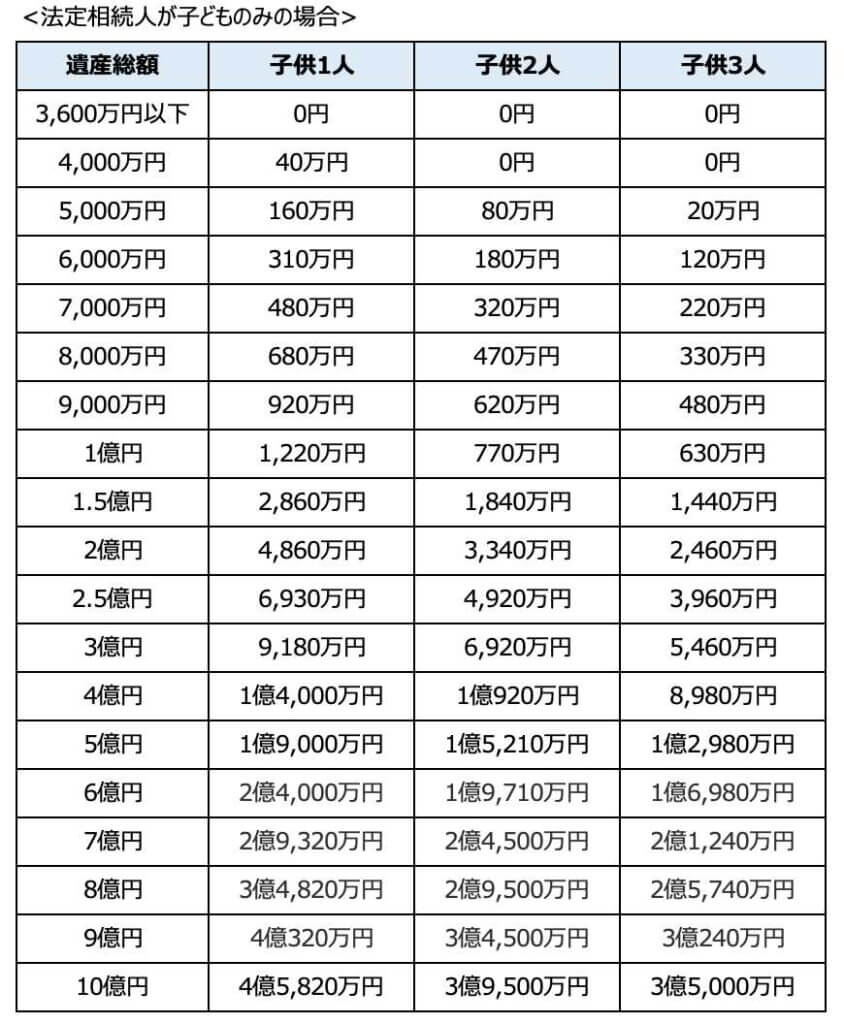

相続税額の目安は早見表でチェック

相続税の計算は複雑ですが、以下の早見表から相続税の総額がおおよそどれくらいになるのかが分かります。

※早見表の前提条件

法定相続分で遺産分割したこととしています。

配偶者控除の特例を法定相続分まで適用しています。

子どもはいずれも成人とし、孫との養子縁組はないものとします。

※留意点

2023年3月現在の税制・関連法令などに基づき記載しております。

早見表はあくまで目安であり、法定相続人の組み合わせや特例の適用などにより相続税額は大きく変わります。個別の取扱いなどについては、税理士や税務署などにご確認ください。

相続税の計算まとめ

相続税の計算は複雑で、多くの手順を踏まなければなりません。相続税の控除や特例には適用条件があるため、税額を正確に算出するには専門的な知識が必要です。

また、税額計算そのものより、相続税の対象となる遺産の総額を求めるほうが難しい場合もあります。

相続税の支払いが必要な場合、10カ月以内に申告書を提出しなければなりません。相続税の計算に不安を感じた方は、相続税に詳しい税理士に相談することをおすすめします。